Hat sich nicht sonderlich viel getan in den vergangenen zwei Wochen. Die Ruhephase nutzen wir zur Besinnung: Das BondGuide Musterdepot besetzt eine Position um.

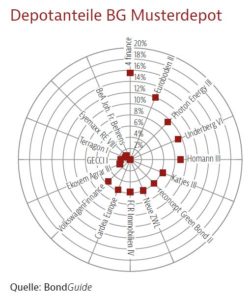

Neu aufnehmen tun wir Cardea Europe – dazu weiter unten mehr. Um Platz für eine Neuaufnahme zu machen, muss zunächst eine Position weichen.

Entschieden haben wir uns für den KFM Deutsche Mittelstandsanleihen Fonds. Nach fünf Jahren im Musterdepot lautet die Performance – also kombinierte Summe aus Ausschüttungen minus Kursverlust – rund minus 1%. Das war also nichts. Die Diversifizierung mit größeren, Privatanlegern nicht zugänglichen Bonds hat nur in guten Börsenzeiten funktioniert, als aber eh alles performte (2017–2019). Es bewahrheitet sich einmal mehr die alte Börsenregel: In guten Börsenzeiten benötigt man keinen Fondsmanager, in schlechten bringen sie auch (überwiegend) nicht mehr.

Die Position weicht zum Kurs am Freitag nach Erscheinen dieser Ausgabe. Vorläufiger Exit-Kurs: 40,00 EUR. Die Ausschüttungen von über 4% sind zwar nett, zehren aber von der Substanz. Vom Hoch hat der Fonds rund ein Drittel eingebüßt, eine Kombination aus Kursverlusten, wie wir sie derzeit alle durchmachen, und Abflüssen, die fast sicher stets eine Folge aus Ersterem sind.

Platz benötigen wir für die Neuaufnahme Cardea Europe, ehemals auch bekannt als DESIAG Deutsche Supermarkt Immobilien AG vor der Übernahme durch die internationale Beteiligungsholding.

War da nicht jüngst eine umfangreiche Garantieerklärung durch die neue Muttergesellschaft in Höhe von 120% des Anleihevolumens(?) Übrigens erstmals im April angekündigt, Kurseffekt: null.

Vielleicht darf ich an dieser Stelle erwähnen, dass BondGuide schon in den berühmten Iden des März ein Interview mit Chairman & Group CEO Jordan Waring führte. Anfänglich war ich etwas enerviert, dass mir jemand ein Interview in anderer Sprache und anderer Zeitzone reindrückte, während ich viel zu tun hatte. Nach dem Gespräch war meine Meinung: Das waren Zeit & Aufwand wert, im Rahmen meiner beschränkten Möglichkeiten (iRmbM) war ich durchaus beeindruckt vom neuen Mastermind hinter dem Bond.

Vielleicht darf ich an dieser Stelle erwähnen, dass BondGuide schon in den berühmten Iden des März ein Interview mit Chairman & Group CEO Jordan Waring führte. Anfänglich war ich etwas enerviert, dass mir jemand ein Interview in anderer Sprache und anderer Zeitzone reindrückte, während ich viel zu tun hatte. Nach dem Gespräch war meine Meinung: Das waren Zeit & Aufwand wert, im Rahmen meiner beschränkten Möglichkeiten (iRmbM) war ich durchaus beeindruckt vom neuen Mastermind hinter dem Bond.

Übrigens: Die zwischenzeitlich auf 125 Mio. EUR aufgestockte Anleihe ist, was man einen Kurzläufer nennt. Nur noch bis Dezember 2023. Die rechnerische Rendite beträgt 85% p.a. – mithin fast ein Verdoppler, falls der Plan aufgeht. Der niedrige Kurs lässt sich eigentlich nur durch die totale Unbekanntheit des neuen Unternehmensnamens erklären.

Direkt vor Redaktionsschluss kamen die neuen Pläne von Underberg raus. Hatte ich ja oft genug erwähnt, dass Kurse unter pari beim Familienunternehmen aus Rheinberg eine Art Free Lunch seien. Underberg war daher auch eines der drei Unternehmen, die wir im Coro-Crash im Frühjahr 2020 nachkauften. Hätten wir in noch größerem Umfang machen sollen, sagt die Rückspiegelbetrachtung. Die Kurse der beiden Altanleihen von Underberg dürften aufgrund des inkludierten Umtauschangebots bis auf über pari anziehen.

Bei GECCI steht weiterhin die ausgelobte Nachzahlung der Zinsen innerhalb der sog. Heilungsfrist an, also grob gesagt noch jetzt im August. Der Kurs von 27% lässt keine konklusiven Schlüsse zu – eine fristgerechte Zahlung dürfte aber für eine Verdopplung des Kurses gut genug sein.

Bei GECCI steht weiterhin die ausgelobte Nachzahlung der Zinsen innerhalb der sog. Heilungsfrist an, also grob gesagt noch jetzt im August. Der Kurs von 27% lässt keine konklusiven Schlüsse zu – eine fristgerechte Zahlung dürfte aber für eine Verdopplung des Kurses gut genug sein.

4finance hat sich in den vergangenen Tagen Richtung pari entwickelt – nicht zu unserem Gram. Meine Börsenerfahrung sagt mir, dass zeitnah News zu erwarten sein sollten. Ein Leser hat mir dankenswerterweise noch einmal die Kündigungsmöglichkeiten seitens Emittenten in eine E-Mail einkopiert. Ohne Details: Eine vorzeitige Kündigung seitens der Balten wäre recht kostspielig. Vielleicht ist der Kurs aber auch nur geklettert, da sämtliche Mikrofinanzierer von eben 4finance über Eleving (Mogo), Multitude (Ferratum) bis IuteCredit ziemlich starke Geschäftszahlen vorlegten in den vergangenen Tagen und Wochen.

Ausblick

Depression adé. Unsere am höchsten gewichteten Positionen ziehen an. Mit Cardea Europe gehen wir wie bei Terragon (was absolut nicht gut ausging) ein zusätzliches Risiko ein. Leser sollten dies nicht nachbilden, ohne sich nochmal selbst nachzuversichern, ob es wirklich plausibel und aus heutiger Einschätzung eine gute Entscheidung ist. Bewertet werden muss vom heutigen Stand aus und nicht aus dem Rückspiegel im Endergebnis – das Pferd wird von seiner Losung her aufgeschäumt oder so ähnlich lautet die Metapher.

Unsere neueste BondGuide Jahresausgabe ,Green & Sustainable Finance 2022‘ ist erschienen und kann ebenso wie unser BondGuide Nachschlagewerk ,Anleihen 2021‘ als kostenloses E-Magazin bequem heruntergeladen, gespeichert & durchgeblättert werden.

! Bitte nutzen Sie für Fragen und Meinungen Twitter – damit die gesamte Community davon profitiert. Verfolgen Sie alle Diskussionen & News zeitnaher auf Twitter@bondguide !